Хотя Южная Корея зафиксировала аналогичные темпы роста в течение предыдущих трех десятилетий, население этой страны было гораздо меньше. Южная Корея добралась до этого первой, но Китай сделал это быстрее

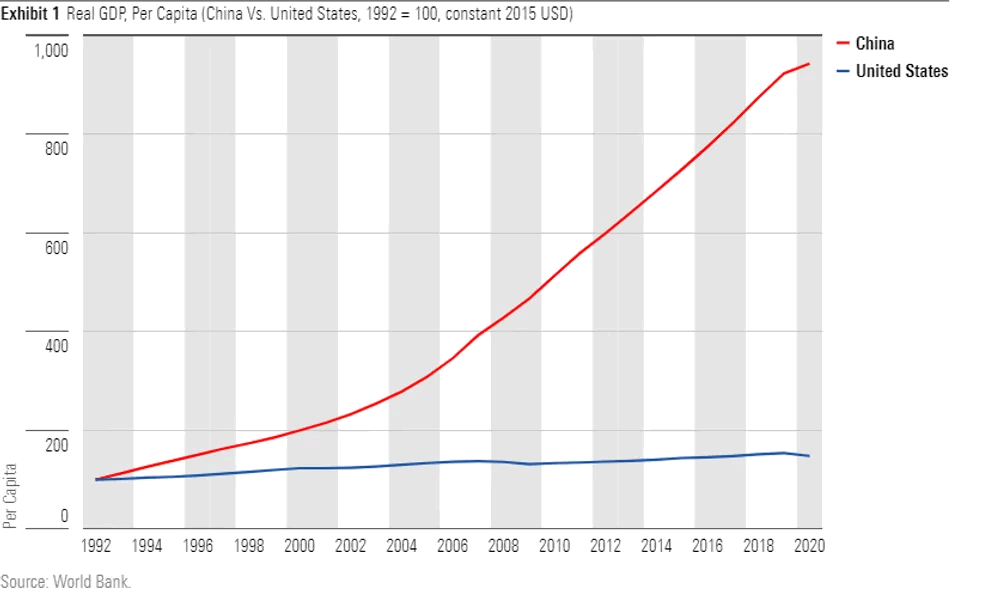

На рисунке №1 показано, как рост валового внутреннего продукта (ВВП) на душу населения в Китае затмевает рост крупнейшей экономики мира — Соединенных Штатов Америки. Период начинается в 1993 году, когда был создан индекс MSCI China, и заканчивается в 2020 году, последнем, за который Всемирный банк предоставляет данные о ВВП.

Дело не в том, что США плохо себя чувствовали. Его экономика росла быстрее, чем экономика других ведущих рынков. США не были особенно вялыми, даже по их собственным меркам. Никогда в американской истории — ни в колониальные времена, ни в эпоху железных дорог, ни в дни послевоенной славы — экономика США не развивалась такими темпами, которые напоминала бы недавние темпы роста Китая. Вопрос не в упадке Америки, а в впечатляющем росте Китая.

Скромное начало

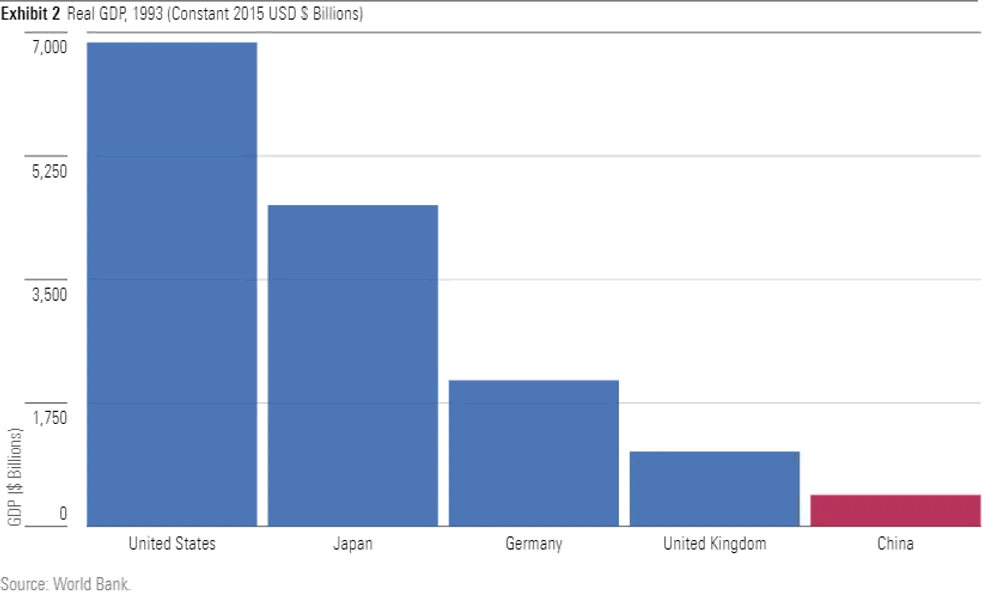

Установление уровня производительности каждой страны в 1992 году, полезно для сравнения последующего движения. Однако индексация результатов скрывает первоначальную бедность Китая. Легко забыть, каким нищим был Китай всего одно поколение назад. Выраженный в долларах США 2015 года, ВВП на душу населения в Китае в 1993 году составил 1100 долларов, что составляет одну шестую часть ВВП в Чили. Из-за своего размера Китай не был экономическим захолустьем, но и не был крупным игроком.

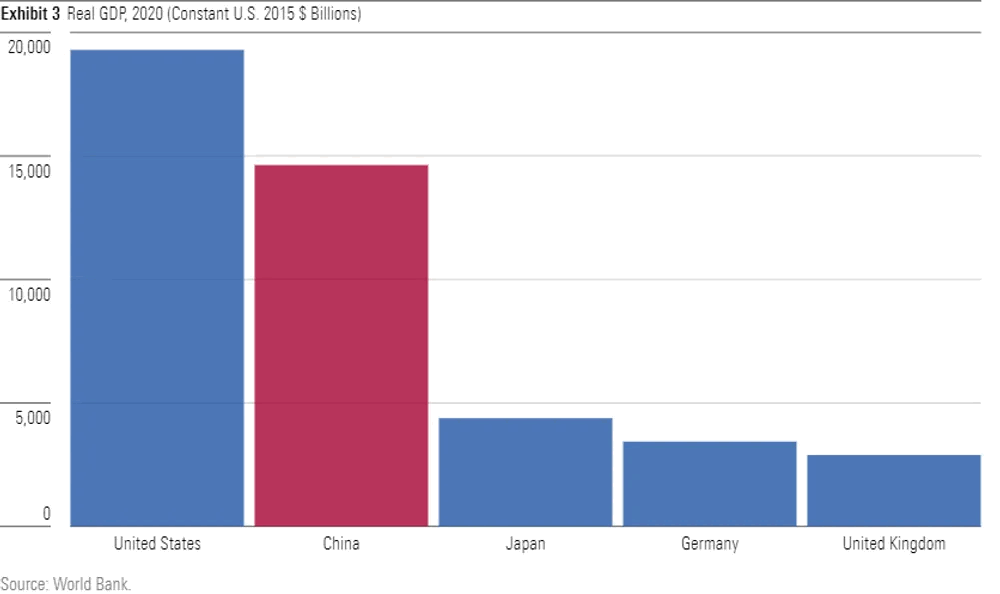

Ни для кого не секрет, что сегодня все совсем по-другому. В то время как Китай в 1993 году стоял позади нескольких других стран, бросивших вызов доминированию США, сегодня он считается единственным серьезным соперником Америки. Более того, учитывая темпы роста двух стран, примерно к 2030 году Китай обгонит США и станет крупнейшей экономикой мира.

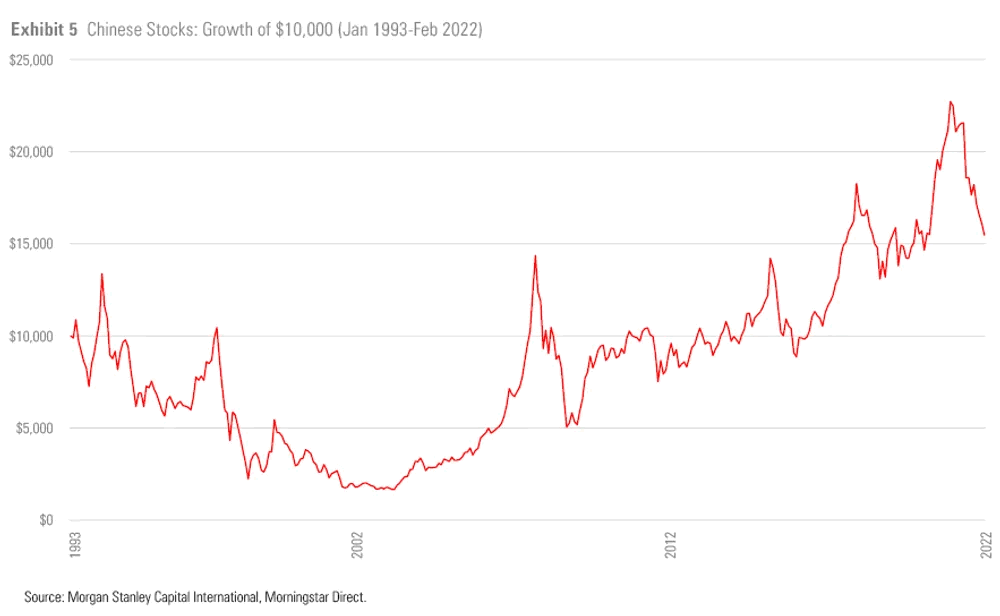

Экономическое развитие Китая превзошло почти все прогнозы. Поэтому можно было бы подумать, что фондовый рынок страны, вновь открывшийся после 41-летнего перерыва в 1990 году и отслеживаемый фондовым индексом MSCI с 1993 г., должен был взлететь. В конце концов, десятикратное увеличение национального богатства должно представлять огромные возможности.

Прибыль от роста?

Рассмотрим, например, состояние бизнеса в США. С 1993 по 2020 год ВВП США увеличился на 85%. За это время корпоративная прибыль страны до налогообложения выросла с 2 трлн долларов до 8,7 трлн долларов. Исключение влияния инфляции уменьшает прежнюю цифру до 4,9 трлн долларов, но это по-прежнему означает 145-процентное увеличение доходов компаний, что намного превышает темпы роста экономики. На каждый доллар роста ВВП американские предприятия получали 1,70 доллара прибыли до налогообложения.

Фондовый рынок США, конечно, работал намного лучше. Во-первых, публично торгуемые акции выплачивают дивиденды, поэтому, даже если бы их акции торговались с тем же соотношением цена/прибыль в 2020 году, что и в 1993 году, доходность акций превысила бы рост доходов этих компаний. Во-вторых, соотношение цена/прибыль на фондовом рынке не осталось неизменным, а вместо этого увеличилось. В-третьих, некоторые компании увеличили свою отчетную прибыль, выкупив свои акции.

Учитывая, как американские компании использовали скромный экономический рост в своей стране, увеличивая свою прибыль и, следовательно, цены на свои акции, казалось только небо, должно было быть пределом для китайских акций. К концу 1990-х стратеги с Уолл-стрит выдвигали эту идею. Я отчетливо помню речь 1998 года на конференции финансовых консультантов, в которой выступающий советовал обратить внимание на Китай. Их клиенты могли начать с покупки акций транснациональных корпораций, работающих в Китае, а позже они могли инвестировать напрямую в китайские компании. Ему аплодировали стоя.

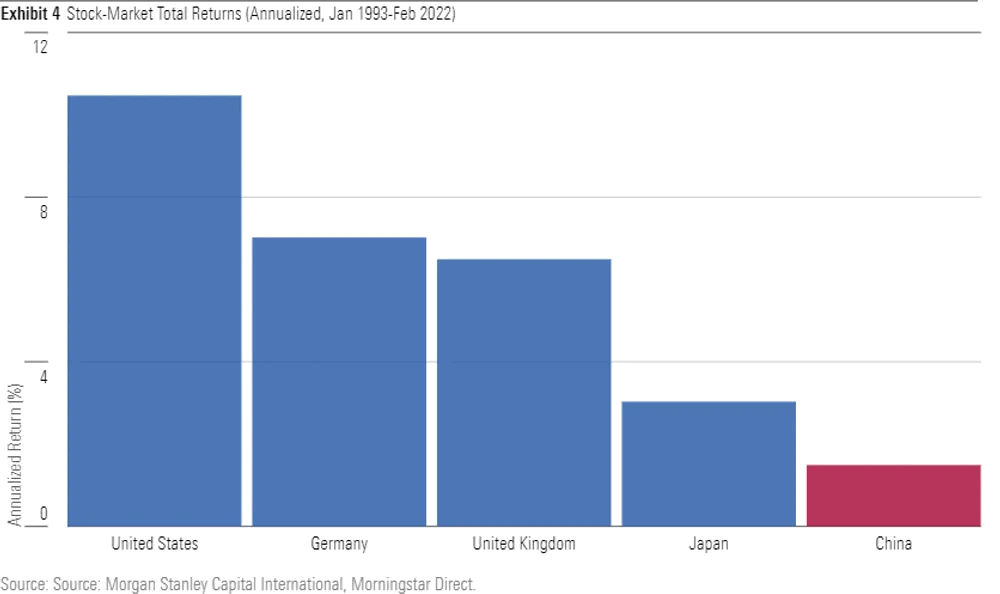

Плохой совет. С 1 января 1993 года, согласно индексу MSCI, китайские акции отставали от акций других крупных экономик.

Результат еще хуже, чем кажется на первый взгляд. После инфляции этот номинальный годовой прирост в 1,5% полностью исчезает. Это означает, что заголовок этой колонки слишком великодушен. В реальном выражении китайские акции пошли не «в никуда»: они явно направились куда-то в «не туда», падая на 1,8 процентных пункта в год.

Два предостережения

Конечно, измерить результаты китайских акций сложно. Как развивающаяся биржа, с различными правилами, ограничивающими деятельность иностранных инвесторов, фондовый рынок Китая создает проблемы для индексаторов. Попытка одного провайдера охватить весь китайский рынок, может существенно отличаться от попытки другого. Например, за тот же период китайский фондовый индекс S&P/IFCI прибавил 4,73% в год, что на целых 3 процентных пункта лучше, чем сообщает MSCI.

Хотя это несоответствие вызывает тревогу у тех, кто ожидает от исследовательских организаций единообразия выводов, для этой колонки оно несущественно. Неважно, потеряли ли китайские акции деньги в реальном выражении, как показывают цифры MSCI, или получили скромную прибыль, как сообщает S&P/IFCI. Ключевым моментом является то, что, несмотря на беспрецедентный экономический бум в стране, ее акции рухнули. Инвесторам было выгоднее владеть казначейскими облигациями США.

Следует также отметить, что после ужасного первого десятилетия, омраченного сначала азиатским финансовым кризисом 1997 года, а затем глобальным спадом на фондовом рынке 2000–2002 годов, китайские акции росли хорошо в течение почти 20 лет. Но совсем недавно они снова сильно споткнулись, напуганные репрессиями президента Си Цзиньпина в отношении предпринимателей и проблемами с огромным — и крайне важным — рынком недвижимости Китая. На этот раз данные S&P совпадают с данными MSCI: китайские акции потеряли 30% своей стоимости за последние 12 месяцев.

С нетерпением жду

Короче говоря, китайские акции не оправдали разумных ожиданий. Даже те, кто оспаривает, что общее экономическое улучшение ведет к успеху на фондовом рынке, могли бы сделать исключение для Китая, учитывая масштабы бума в стране и ее политическую стабильность. Если бы это было так, они бы ошиблись. Критический вопрос, конечно, почему. Следующая статья будет посвящена этой теме.

Источник: Morningstar